EUR/USD

Европейская валюта начинает новую неделю умеренным ростом против доллара США, вновь тестируя отметку 1.0600 на пробой вверх и располагаясь вблизи локальных максимумов, обновлённых в минувший четверг. Умеренную поддержку единой валюте в начале недели оказывает слабость доллара США, который оказался под давлением на фоне заметной коррекции доходности американских казначейских облигаций. Так, в минувший четверг аналитики зафиксировали снижение доходности 10-летних бумаг до трёхнедельного минимума в 2,77%, тогда как ранее в течение месяца бумаги демонстрировали доходность на уровне 3,2%. В свою очередь, давление на позиции евро оказывает мягкая денежно-кредитная политика ЕЦБ, а точнее увеличивающийся разрыв между ставками европейского регулятора и американского. Представители ЕЦБ начинают высказываться в пользу идеи запуска программы повышения ставок, однако официальная позиция ведомства пока достаточно осторожна. Инфляция в еврозоне растёт рекордными темпами, и здесь европейский регулятор может пойти по пути ФРС США, которая долгое время считала рекордные темпы роста цен лишь временным явлением.

По максимумам прошлой недели сформировался новый восходящий канал. Сейчас цена находится посредине канала и может продолжить рост.

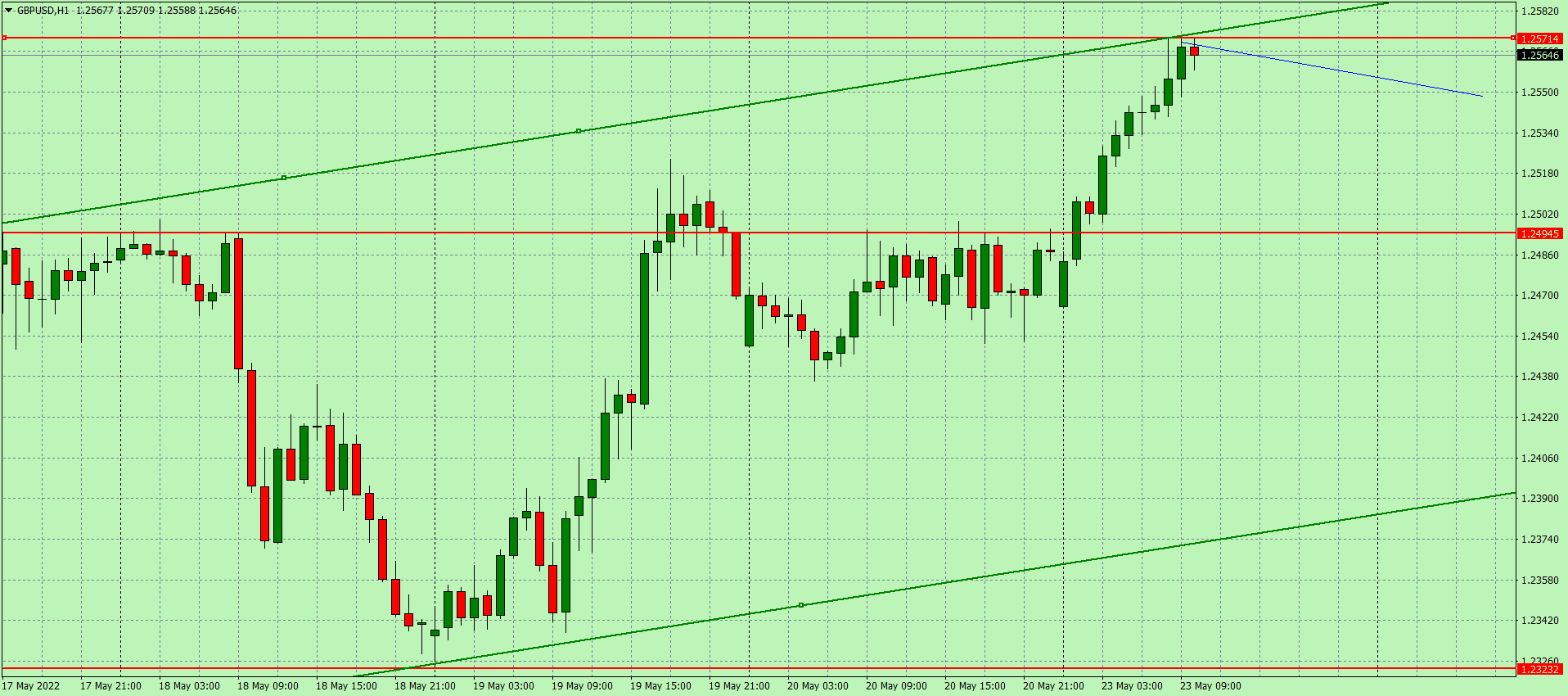

GBP/USD

Фунт показывает восходящую динамику торгов в паре с американской валютой, тестируя отметку 1.2550 на пробой вверх и обновляя локальные максимумы от 5 мая. Драйвером укрепления позиций торгового инструмента в начале недели выступает усиление коррекционных инвесторских настроений по доллару США на фоне заметного снижения доходности казначейских облигаций. Также участники торгов учитывают оптимистичную макроэкономическую статистику пятницы из Великобритании, которая оказалась существенно лучше негативных прогнозов. По итогам апреля объёмы розничных продаж прибавили 1,4% после снижения на 1,2% месяцем ранее, хотя аналитики ожидали сокращения на 0,2%. В годовом выражении показатель продемонстрировал резкое падение на 4,9% после увеличения на 1,3% в марте, а предварительные оценки рынка предполагали и вовсе более активное снижение на 7,2%. Продажи без учёта топлива выросли на 1,4% в месячном выражении, но скорректировались на −6,1% в годовом при прогнозе о сокращении на 0,2% и 8,4%, соответственно. Сегодня в Великобритании вышла статистика по ценам на жильё. Так, индекс от Rightmove увеличился на 2,1% в месячном выражении и на 10,2% в годовом, что оказалось чуть выше прежних значений на уровнях 1,6% и 9,9%, соответственно.

По недавним максимумам сформировался новый восходящий канал. Сейчас цена находится около верхней границы и может продолжить рост после коррекции.

USD/JPY

Доллар США снижается против иены, тестируя отметку 127.50 на пробой вниз. Пара USD/JPY располагается вблизи локальных минимумов от 27 апреля, сохраняя импульс к дальнейшему развитию нисходящего тренда в краткосрочной перспективе. Развитию «медвежьей» динамики способствуют коррекционные настроения по американской валюте, связанные с падением доходности казначейских облигаций США. Также инвесторы опасаются дальнейшего ухудшения ситуации с инфляцией в стране, несмотря на то, что последние данные по потребительским ценам в США отразили возможное прохождение пика роста. Политика ФРС США пока меняется незначительно, и на своём следующем заседании регулятор планирует повысить процентную ставку ещё на 50 базисных пунктов. В свою очередь, Банк Японии сохраняет выжидательную позицию, предпочитая ограничиваться лишь управлением программой количественного смягчения. Вышедшая в пятницу статистика по инфляции за апрель в Японии отразила рост национального индекса потребительских цен на 2,5% после увеличения на 1,2% месяцем ранее. Прогнозы аналитиков предполагали повышение лишь на 1,5%.

Прежний нисходящий канал сохраняется. Сейчас цена отошла от верхней границы канала и может продолжить снижение.

Данный прогноз представляет собой только мнение FXOpen, он не должен быть истолкован как предложение, приглашение или рекомендация в отношении продуктов и услуг FXOpen или как финансовый совет.

Данная статья представляет только мнение Компаний, работающих под брендом FXOpen. Ее не следует рассматривать как предложение, приглашение или рекомендацию в отношении продуктов и услуг, предоставляемых Компаниями, работающими под брендом FXOpen, а также не следует ее рассматривать как финансовую консультацию.